2026-01-02 12:01:39

매년 2월 말은 고용주에게 가장 중요한 세무 마감 시기 중 하나이다. T4 Statement of Remuneration Paid는 직원의 소득과 원천징수 내역을 Canada Revenue Agency(CRA)에 보고하는 핵심 서류로, 단순한 행정 문서로 보았다가 과태료 부담으로 이어지는 사례가 적지 않다. 2025년도 T4 보고를 앞두고 BC 주 고용주가 반드시 준비해야 할 사항과 함께, 실제로 자주 발생하는 과태료 규정을 정리한다. 2025년도 T4 보고...

2025-12-30 14:12:53

세무 거주자 판정의 핵심 기준과 반드시 알아야 할 리스크 캐나다에서 세금을 신고할 때 가장 먼저 확인해야 하는 것이 있다. 바로 “나는 세무상 거주자인가, 아니면 비거주자인가?”라는 질문이다. 이 단순한 분류 하나가 세금 계산 방식부터 해외자산 신고, 각종 혜택 수령 여부까지 모든 것을 결정한다. 세무전문가들이 늘 강조하듯, 거주자 여부는 세금의 출발점이자 가장 강력한 기준이다. 그러나 실제로는 많은 납세자가 이 기준을 오해하고 있으며, 그 결과 수천 달러의 불필요한 세금을...

2025-10-20 13:10:45

캐나다는 거주자(Resident of Canada)라면 전 세계에서 발생한 모든 소득(worldwide income)에 대해 세금을 부과한다. 따라서 해외에서 발생한 이자, 배당, 임대수입, 자본이득(capital gain) 등도 모두 신고 대상이다. 이때 해외 자산의 총액이 $100,000 CAD을 초과하면, 그 내역을 별도로 T1135를 통해 보고해야 한다. Foreign Income Verification Statement – T1135 Filing Guide...

2025-10-07 12:10:28

캐나다에서 세무 업무를 제대로 처리하려면 CRA My Account가 기본이다. 환급·신고 진행 상황을 확인하고, 주소·계좌를 바꾸고, 정부 크레딧도 신청할 수 있다. 무엇보다 중요한 점은 회계사를 온라인 대리인으로 지정하려면 본인 My Account가 반드시 있어야 한다는 것이다. My Account가 없다면 회계사가 전자적으로 접근할 수 없고, 모든 절차가 종이 서류나 전화 확인으로 지연되기 쉽다. My Account로 할 수 있는 일 세금 신고 현황 및 환급 여부 확인...

2025-09-09 09:09:55

최근 몇 년 동안 BC 주정부는 투기 억제와 주택 시장 안정화를 위하여 Speculation and Vacancy Tax(이하 SVT)를 도입하였다. 이 세금은 주택을 실제 거주나 장기 임대용으로 활용하지 않고 비워 두는 경우에 부과되는 것으로, 특히 해외 거주자나 투기 목적의 소유자에게 부담을 주려는 취지에서 만들어졌다. 많은 독자들이 SVT에 대해 막연하게 알고 있지만, 구체적인 요건과 예외 규정을 잘 모르는 경우가 많다. 오늘은 그중에서도 “부동산을 사고파느라 해당...

2025-09-02 02:09:21

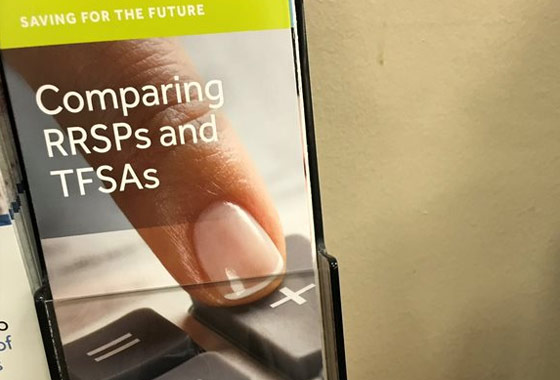

TFSA는 투자 수익에 세금이 부과되지 않는 대표적인 절세 계좌로 자리 잡아 왔다. 그런데 최근 들어 CRA는 TFSA 내에서의 빈번한 거래에 대해, 그 성격에 따라 세금 혜택을 배제하거나 심지어 사업소득으로 재분류하고 있다. 일반 투자자 입장에서는 다소 생소하지만, 세무상 리스크로 연결될 수 있는 중요한 이슈이다. TFSA의 비과세 혜택, 예외가 존재한다원칙적으로 TFSA 내에서 발생한 이자, 배당, 자본 이득(capital gains)은 모두 비과세이다. 그러나 이는 해당...